3月21日,随着拼多多的财报出炉,阿里、京东、拼多多三家电商巨头2021年全年财报均已发布。

作为中概股的典型代表,三大电商平台的业绩和走势也一定层面反映了中概股的投资价值。更深层面上,他们的表现可能也会在一定程度上,影响全球市场对于中国科技创新企业的未来估值及持有态度。

截至3月22日,阿里股价已从历史高点(2020年10月1日)的319.32美元/股跌至103.59美元/股,跌幅67.6%;

京东从历史高点(2021年2月1日)的108.29美元/股跌至如今的61.44美元/股,跌幅43.3%;

拼多多股价已从历史高点(2021年2月1日)的212.60美元/股,跌至眼下的39.99美元/股,跌幅为81.2%。

即使最“扛跌”的京东也接近腰斩,这里,当然有整个中概股的大环境和一些非理性的因素夹杂其中。

本篇,将从三巨头的经营成绩单入手,看看他们的业绩能否稳住各自基本面?是否有新的业务空间驱动增长?

下沉市场:阿里京东再回首

2018年,成立仅三年的拼多多以“坐火箭”的速度完成上市,让“五环之外”下沉市场中的消费潜力浮上水面。

说到下沉,严格意义上讲,阿里淘系当属最早布局于此的互联网企业。因为早在2014年,淘宝便已推出了“千县万村计划”:希望通过招募农村合伙人建立线下运营服务站,联动电商平台“农村淘宝”。

只不过,彼时,农村用户几乎没有丝毫互联网产品的使用经验,对于线上交易的理解普遍较低,淘宝的多级功能和多元品类频道对于这些用户的接受门槛实在过高,因此,淘宝当时这些举动并未在市场中泛出多大的水花。

来得早不如来得巧。

2016年至2019年,以简单粗暴地“砍一刀”、“拼单团购”的拼多多,借着“二马”全面交手的关键期;以及京东忙于启动无界零售战略,得以快速崛起。

在创立至今整个发展过程中,拼多多始终将下沉市场设定为自己的“基本盘”,但对于当时的阿里、京东而言,下沉更多是战略布局中的一个环节,却不是重点。

拼多多的崛起让各方开始重新审视下沉市场这一新兴阵地的商业价值,并喊出“得下沉者得天下”的口号。

自2019年起,阿里、京东都不约而同地“重提往事”,重新将下沉市场升级为重点战场。不同的是,战场上的执掌帅印的不再是马云、刘强东以及黄峥,换成了张勇、徐雷和陈磊的角斗场。

这便有了后来的——阿里以聚划算、淘特(淘宝特价版)作为下沉的主要工具:其中,聚划算主打品牌下沉,淘特则是主要面向于产业带,线上最大的B2B平台1688也将为阿里的供应链提供有效支持;京东以电商主站为根基,辅以拼购模式为核心的京喜,以及在低线城市积极布局仓储物流(自建+合作)等一系列措施。

下沉战略奏效么?答案是肯定的,至少在用户增长方面是有效的。

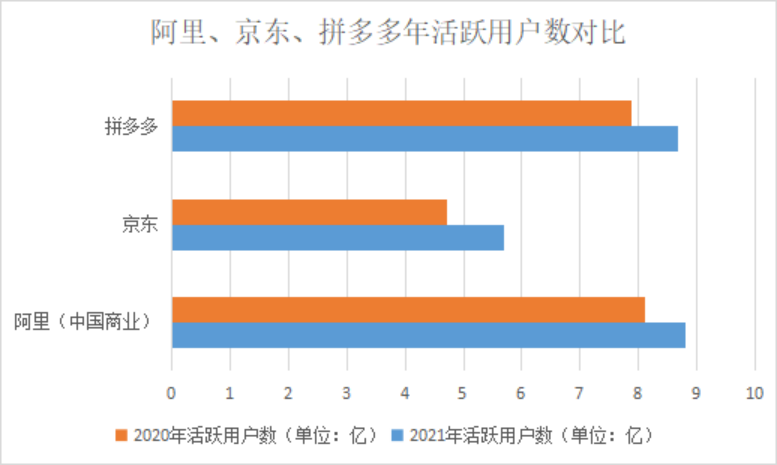

财报显示,截至2021年12月31日,京东过去12个月的活跃购买用户数约5.7亿,一年净增了近1亿,新增用户中的70%来自于下沉市场;2021年第四季度,京东零售的第三方商家新增数量超过了前三季度总和。

截至2021年12月31日,阿里中国商业板块AAC(年度活跃购买用户数)达到8.82亿,单季增长2000万。其中淘特的AAC更是达到2.8亿,较上一财季增长3900万;同时,本季度支付订单量同比增长超过100%。

同一时期,拼多多年活跃买家数为8.69亿,较上一年底的7.88亿同比增长10%,较上一财季的8.67亿净增140万。尽管这是2018年7月拼多多上市以来,平台净增年活跃买家数幅度最小的一次,但毕竟基数摆在这里,这种增势倒也说得过去。

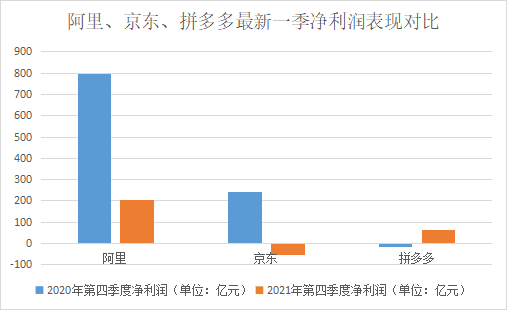

从三家财报不难看出,随着下沉战略的不断深入,各家企业的活跃用户规模也在不断推高。但伴随而来的是对用户价值层面的考量,就这一点来看,三家企业的盈利水平似乎并未出现理想中的情景。

本财季内,阿里的净利润为204.29亿元,同比下降75%;京东第四季度归母净利润亏损52亿元,上年同期盈利243亿;拼多多归属于普通股股东的净利润为66.20亿元,创下上市以来的最好成绩。

但需要说明的是,本季度内,拼多多的营收录得272.31亿元,同比增长仅为3%,已呈现为滞涨状态。按照陈磊的说法,拼多多从“营销”转为“研发”,换言之,拼多多的利润增长或更多来自于“节流”,而非“开源”。

物流:拼多多有隐忧

在电商领域,阿里淘系打开了互联网卖货的“大门”;京东入局后,选择的是以3C家电为切口、再向更多品类扩张的精细化运营路线;拼多多的崛起则靠直接下沉,去“吃”前两家没有顾及的长尾这碗饭。

但无论几家电商起家路径如何,对于消费者来说,电商要解决的是两个问题:其一,把更多、更好的商品呈现并卖给消费者;其二,以更快的速度提供配送和完善的售后服务。

物流效率,成为电商平台火拼的又一大战场。

物流行业是一个赚“辛苦钱”的赛道,对于VC、PE来说,物流绝对算不得一门好生意。巴菲特曾经也说过:如果你在坑里,至少别再往下挖了,产品完全没有差异化的公司,将来早晚都会出问题的。而物流,就是那个典型的没啥差异化的行业。

虽说物流行业2021年的市场规模就已达15.9万亿,但竞争过于激烈,但背靠三大电商体系的:阿里的菜鸟系(通达系)、拼多多的极兔以及京东大物流,一直在暗战。就连顺丰都开始降价做下沉市场,可想而知行业背后的艰难。

不仅竞争激烈,配送还要保持较好的时效性。而拥有最快的运输网络核心是更多的飞机、仓储和中转站,这些都是巨大的固定资产投资,后期也要承受巨额的折旧费用。即便是行业龙头,也很容易出现周期性亏损。

从消费市场的整体反馈来看,目前,京东的物流体验属于三大电商中最好的一家。作为京东的核心护城河,京东的大物流通过自建配送减少了商品需要流通的环节,进一步缩减了商品到用户手中的时间,同时也提高了售后服务的效率。

财报显示,截至2021年12月31日,京东物流运营着1300多个仓库,总建筑面积超过2400万平方米,其中包括京东物流开放式仓库平台管理的云仓库空间。

但这样的“护城河”既是价值垫,同时也为京东带来的巨量的费用支出,也影响了其盈利能力。

财报显示,2021年京东物流总收入为1046.9亿元,同比增长42.7%,净亏损达到156.61亿元,关于亏损的原因,京东物流给出的解释是加大了网络基础设施建设以及供应链技术研发等方面的投入。2018年至2020年,京东物流的亏损分别为27.65亿元、22.34亿元和41.34亿元。时至今日,京东物流依然在亏损。

阿里方面,截至2021年12月31日的三个月内,阿里的菜鸟抵销跨分部交易前营业收入为196亿元,同比增长了23%。经调整EBITA为亏损9200万元,相比2020年同期亏损的2.41亿元,已有了较大改善。

值得注意的是,此前,菜鸟的经营数据是与淘系电商、跨境电商、本地生活服务及同城零售等业务一块,在阿里的“核心商业”板块中进行披露,而本次财报中,菜鸟也被独立划分出来进行披露。这也可以看出随着阿里经营战略的升级,物流正被其视为新的价值点。

拼多多相比起京东、阿里,更有物流方面的隐患。

一方面来源于内部,拼多多一直聚焦农业,并在农产品品牌、农业人才、物流仓储领域也是一轮接一轮地重投入,但这些类似于基建功能的铺设极难在短期内产生实质性的收益;

另一方面,以阿里、京东如今的物流布局而言,倘若两家找到机会抱团提价的话,很难不会最终倒逼拼多多极兔的调价。一旦快递费用上调,拼多多上许多依赖9.9元包邮的商家利润空间就会进一步被缩减,这将是影响到这些商家存亡的一道关卡。

电商的尽头是硬科技?

阿里、京东、拼多多最新一份财报的发布,二级市场也给出自己的情绪反馈。

财报发出后,京东美股开盘直接低开15%,全天无任何反弹;港股稍好于美股,收跌11%,创下其回港二次上市以来的新低。

阿里同样如此。财报发布当日,阿里美股盘中跌幅一度超过8%,触及100.02美元/股,此后稍有回调,最终的收盘价为108.93美元/股,跌幅为0.72%。

受益于四季度远超市场预期的净利润表现,拼多多美股开盘一度摸高至当日高点的45.98美元/股。但又迅速跳水,最终报收于39.99美元/股,跌幅为6.13%。

三巨头的股价走势是当前中概股的缩影。面对着国内外复杂的局势,当前的中概股处于风雨飘摇的拉锯战。

从数据上来看,属于电商最好的时代已经过去了,当前处于停滞或缓慢爬升期,新的增长点会在哪?

从国际经验来看,互联网行业的下半场大抵逃不过从“软实力”向“硬科技”转型的路子,美国几家互联网巨头均经历过业务的瓶颈期,但是靠着不断地创新都找到了第二、第三增长曲线

微软以前只是一家软件公司,现在云业务的增速高达28%;亚马逊也是从传统的电商逐渐转型成为全球第一的云计算公司。

国内互联网行业似已显现出这般迹象。

比如,被阿里寄予厚望的云业务,在本财季内该业务贡献了7%的营收,录得195.39亿元,较去年同期快速上涨20%。这一增速较此前有所放缓,主要是海外客户的影响。张勇在财报电话会议上回应,确实有海外大客户过去几个季度逐步移出阿里云,后续每个季度的影响会慢慢减少,进入到一个新周期。

再如京东,京东押注“重资产”,特别是重实体。从财报能看出,在京东的全盘布局中,全渠道是京东零售的战略重点之一,大商超更是重中之重。

目前京东已成功引入沃尔玛、永辉等370多家商超,覆盖超34000家门店,提供超过300万种SKU。

拼多多则致力于农业数字化的建设,除了设立“百亿农研专项”,打造数字农业基建,同时还开展“多多农研科技大赛”,培育更多新农人才。

互联网行业的下半场或将面临着分化,增量时代已经结束了,精细化运营、科技硬实力发展是未来的趋势。

当下,国际资本市场依然处于震荡期,但消费行业的本质需求没变,电商巨头的基本盘依然稳固,依然是未来成长性最值得期待的公司。